相続税対策は不動産を活用した早期対策がおすすめ!

相続税対策のポイントは、『事前に』『計画的に』行うこと。

その理由は、相続が起きてからでは、相続税を節税する事は難しいから!

相続税対策の中のひとつに『不動産への投資』というものがありますが、その中でもなぜ弊社は収益物件である『中古ワンルームマンション』を勧めているのか。

その理由も一緒にご説明いたしますので、ぜひ最後までご覧くださいませ!

後悔しない相続税対策は「生前贈与×都心の築浅中古ワンルームマンション」で!

和不動産 仲宗根 和徳 著

相続税対策でお困りの方は無料個別相談へ!

●もくじ

相続税の税率

相続税は平成27年1月1日に改定が行われ、これにより課税対象者の割合が拡大しました。

課税対象額にかかる相続税の税率は下図の通りです。

| 法廷相続人 の取得金額 |

改正前 | 改正後 | ||

| 税率 | 控除額 | 税率 | 控除額 | |

| 1千万円以下 | 10% | 0 | 10% | 0 |

| 1千万円超 3千万円以下 | 15% | 50万円 | 15% | 50万円 |

| 3千万円超 5千万円以下 | 20% | 200万円 | 20% | 200万円 |

| 5千万円超 1億円以下 | 30% | 700万円 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1,700万円 | 40% | 1,700万円 |

| 2億円超 3億円以下 | 45% | 2,700万円 | ||

| 3億円超 6億円以下 | 50% | 4,700万円 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 | ||

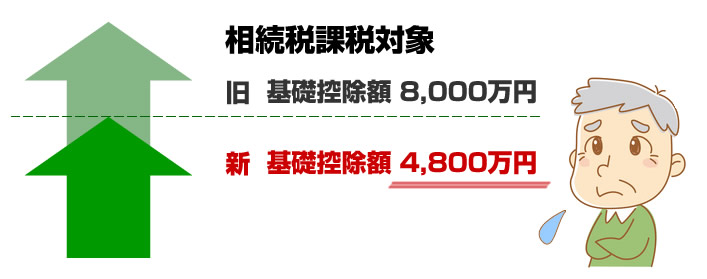

相続税の基礎控除額は、税制改正により以下のように変わりました。

改正前:5,000万円 +(1,000万円×法定相統人の数)

改正後:3,000万円 +(600万円×法定相統人の数)

例えば、4人家族(夫+妻+子ども2人)の家庭のケースの場合、改正前は基礎控除額が8,000万円だったのが、改正後には4,800万円までしか控除されなくなってしまったのです。

相続税の支払い対象者は、『地主や富裕層が支払うもの』というイメージがあり、どこか他人事だとお思いの方も多いかと思いますが、平成27年の税制改正により、決して他人事ではなくなりました。

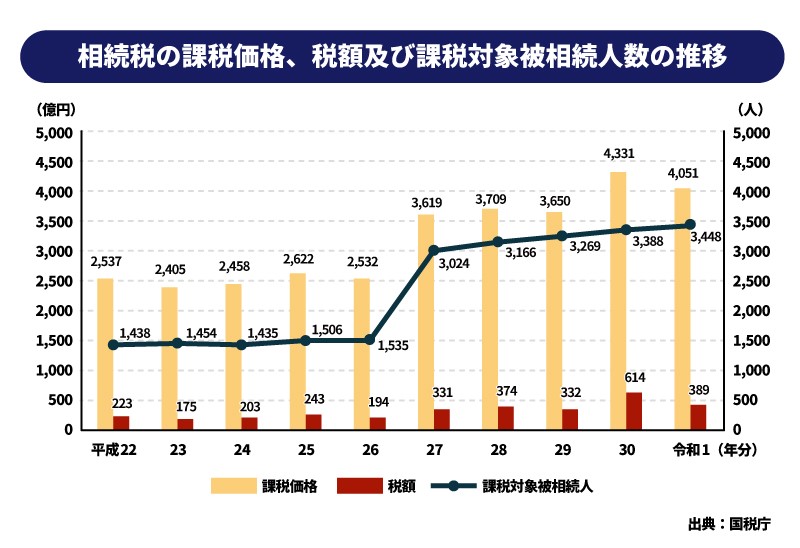

上図を見ると分かるように、課税対象者の数は、平成27年の税制改正前に比べて約2倍に増加しました。

そのため、現代においては富裕層でなくても相続税対策が必要になってくるのです。

現金・預貯金を多く保有している人は要注意!

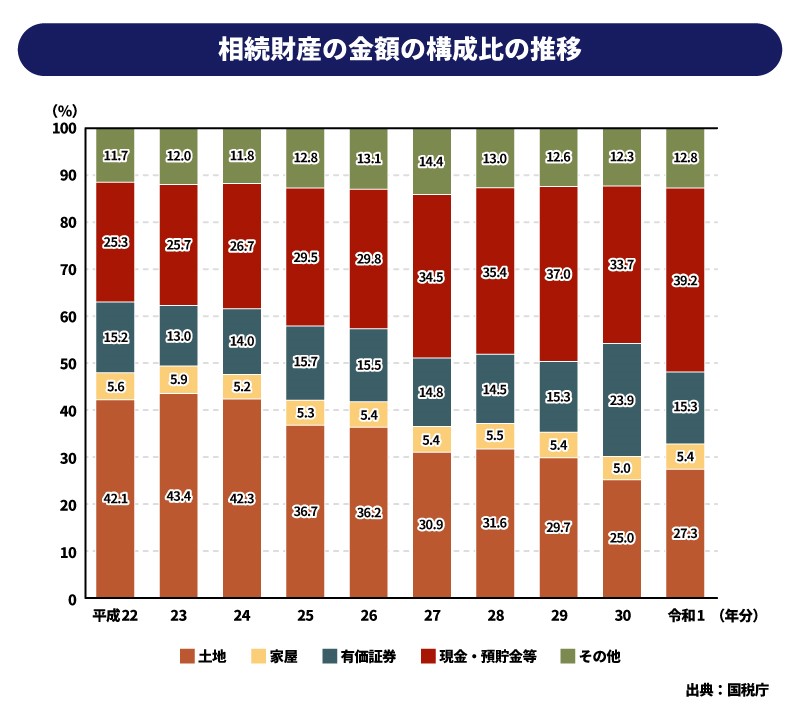

下図は、相続財産の金額の構成比の推移を表したものです。

上図を見ると分かるように、近年は現金・預貯金等を財産として保有している方が増えています。

年金不安が騒がれている現代において、「不安な将来のために少しでも貯蓄をしておきたい」という気持ちから、現金・預貯金等を保有する方が増えているのでしょう。

しかし、相続税の課税対象者が増加した今、『現金・預貯金等を保有しておく』のは、将来の不安を解消するための方法として最適と言えるのでしょうか?

ここでひとつ例を挙げて、『将来の老後の不安解消のために預貯金をメインとした資産形成をしてきた家庭』を見てみましょう。

|

|

||

妻は、70万円もの相続税を支払わなければならないのです! |

では、残された家族に負担をかけないためには、どうすればいいでしょうのか?

相続税対策でお困りの方は無料個別相談へ!

残された家族に負担をかけたくないなら

| 残された家族に負担をかけないために有効な方法は、以下の3つ! |

上記3つをクリアできる相続税対策。

都心中古ワンルームマンション経営

なのです!

①財産評価を下げる ②生前贈与をする ③納税資金の確保をするの3つの項目を詳しく見ていきましょう。

①財産評価を下げる

財産評価を下げることは、相続税対策として非常に有効です!

中古ワンルームマンションの場合、財産評価は現金の約1/3に圧縮されます。

相続が発生した際、現金及び有価証券は時価に対して課税されますが、土地や建物(一戸建て、マンション等)は、利用状況に応じて財産評価基本通達の価格計算方法により評価減があります。

評価は建物の場合でおよそ50%~60%、土地は公示地価の80%となります。マンションやアパート等の収益物件を第三者に貸している場合は、さらに評価額の30%の控除が可能です。

つまり、現金をマンション等の収益物件に換えるだけで、財産評価を約1/3に圧縮することができるのです。

それでは、実際の物件を例に挙げて具体的に見ていきましょう。

【 東京都江東区 / 区分ワンルームマンション 】

●物件価格 ………………… 2,300万円

●専有面積 ………………… 23㎡

●築年 ……………………… 2005年

●管理費 …………………… 7,000円

●修繕積立金 ……………… 4,000円

●賃料 ……………………… 86,000円

●前面道路路線価 ………… 40万円

●借地権割合 ……………… 70%

●借家権割合 ……………… 30%

●建物固定資産税評価額 … 400万円

■相続税評価額の算出 ※土地と建物は分けて計算します

●土地

路線価40万円 × 敷地面積350㎡ = 140,000,000円

140,000,000円 ×(専有面積2,300÷延べ床面積100,000)= 3,220,000円

3,220,000円 ×(1-借家権割合30%)= 土地の評価額:2,240,000円

●建物

建物は固定資産税評価額 ×(1-借家権割合30%)で求められます。

建物固定資産税評価額4,000,000円 ×(1-30%)=建物の評価額:2,800,000円

土地の評価額:2,240,000円 + 建物の評価額:2,800,000円 =相続税評価額:5,040,000円

2,300万円のワンルームマンションが504万円という評価になり、その評価割合は21.9%。

つまり、評価額は5分の1程度に圧縮できた計算になります。

相続税対策でお困りの方は無料個別相談へ!

②生前贈与をする

生前贈与とは、その名の通り『生きている間に財産を誰かに贈る』こと。

生前贈与を行うと『贈与税』がかかりますが、生前贈与には以下の4つの非課税枠があり、これらを活用することで贈与税額を圧縮できます。

▼生前贈与 4つの非課税枠

生前贈与の非課税枠1.相続時精算課税の特例による非課税枠:2,500万円+年間100万円

生前贈与の非課税枠2.住宅取得資金贈与の特例による非課税枠:最大1,000万円

生前贈与の非課税枠3.夫婦間贈与の特例による非課税枠:2,000万円

生前贈与の非課税枠4.110万円の基礎控除による非課税枠:110万円(毎年)

一つずつ見ていきましょう。

生前贈与の非課税枠1.相続時精算課税制度の特例による非課税枠:2,500万円+年間100万円

|

60才以上の父母または祖父母から、18才以上の子または孫へ財産を生前贈与した場合、2,500万円までの贈与税を非課税にできます。さらに、基礎控除110万円が創設されたため、2024年1月以降は、年間110万円までの贈与が非課税となります。

●相続時精算課税制度のポイント ・贈与するものは現金、不動産などなんでもよい ・60才以上の父母または祖父母からの贈与でなければならない ・2,500万円を超える部分の贈与は、一律20%の贈与税がかかる ・1年間の贈与金額が110万円以内なら贈与税の申告手続きは不要 ●注意点 ・一度この制度を選択すると、暦年贈与に変更ができない ・「小規模宅地等の特例」が利用できなくなる ・贈与した財産と相続財産を合計して相続税が課税される |

生前贈与の非課税枠2.住宅取得資金贈与の特例による非課税枠:最大1,000万円

※相続時精算課税制度と一緒に利用すれば最大3,500万円

|

住宅の購入資金は、最大1,000万円までの贈与が非課税となります。相続時精算課税制度と同時利用すると、最大3,500万円まで非課税になります。 相続時精算課税制度+住宅取得資金贈与特例制度の利用で2,500万円+1,000万円=3,500万円まで非課税になります。(①省エネルギー性の高い住宅、②耐震性の高い住宅、③バリアフリー性の高い住宅 のいずれかの性能を満たす住宅の場合) 例えば、『これから家を建てて住む』『自宅用の土地を買う』『自宅を増改築する』という場合に利用できます。 ●住宅取得資金贈与の特例のポイント ・自分たちが住む家の取得資金でなければならない ・親(または祖父祖母)からの贈与でなければならない ●注意点 ・住宅ローンの支払いには使えない ・土地だけの購入には使えない |

生前贈与の非課税枠3.夫婦間贈与の特例による非課税枠:2,000万円

|

夫婦間贈与の特例は、夫または妻へ居住用不動産を生前贈与する場合、2,000万円までが非課税になります。 ●夫婦間贈与特例のポイント ・住むための家、土地(または、取得するための現金)の贈与であること ・結婚してから20年以上経過している必要があること ●注意点 ・一生に一度しか同じ相手に対しては利用できない ・引き続き贈与を受けた家や土地に住み続けなければいけない |

生前贈与の非課税枠4.110万円の基礎控除による非課税枠:110万円(毎年)

|

これは、『誰からどんな贈与を受けようとも1年間で贈与を受けた金額が110万円以内であれば贈与税はかからない』というものです。 この非課税枠は贈与税の特例ではなく、贈与税に関する法律です。 ●110万円までの贈与が非課税とされている理由 例えば、誰かに1円を贈与したとしましょう。たった1円の贈与に対しても税金がかかるとなると、納税手続がとても困難になります。 『誰かに何かをプレゼントする』といった、社会の習慣として当たり前の部分にまで税をかけてしまうことは、国民感情として納得できません。 そのため、1年間で110万円までの贈与は非課税とされているのです。 ●110万円の基礎控除による贈与税非課税のポイント ・1年間の贈与金額が110万円以内なら贈与税の申告手続きは不要 ・誰から何をもらっても、110万円以内ならすべて非課税となる ●注意点 ・毎年同じ相手に同じ金額の贈与を繰り返すと税務署から指摘されることがある(多額の贈与を毎年分割して行っているとみなされる) ・死亡日以前3年間に贈与した財産は、相続の際、相続財産に持ち戻される(2024年以降は、持ち戻し期間が3年から7年に延長) |

なお、平成27年以降、贈与税の税率は『一般贈与財産』と『特例贈与財産』に区分されました。

『一般贈与財産』と『特例贈与財産』については、下図をご確認ください。

| 基礎控除後の課税価格 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基礎控除後の課税価格 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

この速算表は、直系尊属(祖父母や父母など)から、その年の1月1日において18歳以上の者(子・孫など)への贈与税の計算に使用します。例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

※『その年の1月1日において18歳以上の者(子・孫など)』とは、贈与を受けた年の1月1日現在で18歳以上の直系卑属のこと

相続税対策でお困りの方は無料個別相談へ!

③納税資金を確保させる

受贈者に納税資金を確保させたいのであれば、アパートやマンションなどの収益物件を『相続時精算課税制度』を使って生前贈与しましょう。

『相続時精算課税制度』とは、受贈者が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時に、【その贈与財産の贈与時の相続税評価額+相続時の財産の相続税評価額の合計】から相続税額を計算し、一括して相続税として納税する制度のこと。

「贈与税の納税タイミングが遅れるだけで結局課税されるなら生前贈与をしても意味がないのでは?」と思われるかもしれませんが、『相続時精算課税制度』は以下のように活用できるのです。

①『相続時精算課税制度』を利用して税金の支払いタイミングを遅らせる

②生前贈与された収益物件から得られる家賃収入を貯めておく

③後の納税時に、貯めておいた家賃収入を納税資金として充当できる

このように、『相続時精算課税制度』は、『納税資金の確保』として役に立つのです。

なぜ、都心の中古ワンルームマンション経営なのか

弊社がなぜ『都心の中古ワンルームマンション経営』をおすすめしているのか。

それは、都心の中古ワンルームマンション経営には以下の4つの”チカラ”があるからです。

| 都心の中古ワンルームマンション経営が持つ4つの”チカラ” |

詳しく見ていきましょう。

①収益力

2020年の国勢調査の結果を見てみると、東京の単身世帯は362万5810世帯あり、単身世帯が世帯全体の50.26%を占めていることが分かります。

東京都は2019年に、「2035年に単独世帯の割合が初めて50%を超える見通し」と予測していましたが、その予測より10年以上も早い段階で50%を超えることとなりました。

このように、東京では単身者が増え続けているのに対し、単身者が増加する反面、ワンルームマンション規制などの影響により、単身者からの人気が高い『都心ワンルームマンション』の供給が足りていません。

“需要が高いのに供給が少ない” からこそ、都心のワンルームマンションは価値が高くなり、それによって『収益力』が高まるのです!

②換金力

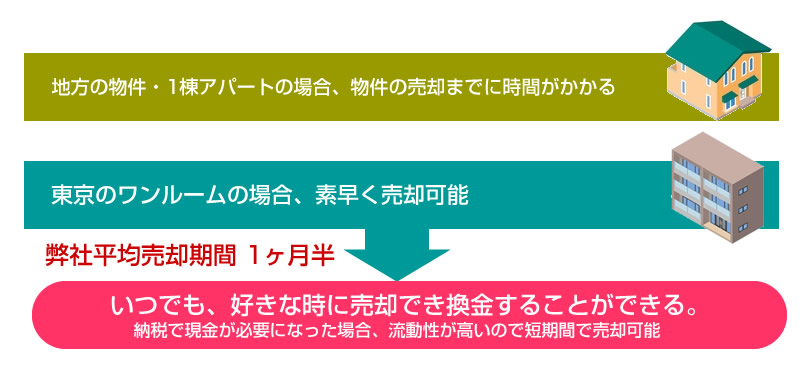

相続税は、相続発生から10ヶ月以内に納付しなければなりません。

そのため、もし収益物件を相続するとしたら、すぐにお金に換えられる『都心ワンルームマンション』がおすすめです。

都心ワンルームマンションがすぐにお金に換えられる理由は、“需要の高さ” と “取引量の多さ” にあります。

都心の『需要が高く高入居率が見込めるワンルームマンション』は投資家から人気があります。

また、『一棟物件に比べて価格が手頃』、『銀行の物件評価が売買価格を満たすことも多く、フルローンで購入できる』といった理由から取引量も多く、地方の物件や一棟物件などに比べて都心ワンルームマンションは『換金力』が高い収益物件であると言えるでしょう。

③節税力

『都心中古ワンルームマンション』の生前贈与は相続税対策になります。

『節税力』が高い理由は、本ページの下記項目にて解説しておりますのでぜひご確認ください!

相続税対策でお困りの方は無料個別相談へ!

④将来力

東京都では各地域においてさまざまな『再開発』が行われています。

『再開発』とは、その街が抱える諸問題を解決し、安心・安全な街づくりを実現するための施策のこと。

再開発の内容は地域によってさまざまですが、たとえば、経済開発の中心地となる『センター・コア・エリア』では電線の地中化工事などが行われていたり、『東京ベイeSGプロジェクト』と銘打ち、ベイエリアを舞台に、50年・100年先までを見据えたまちづくりを構想するプロジェクトが進められたりしています。

再開発が進んだエリアは住みやすさや景観等が向上し、それは人口の増加に繋がります。

人口が増加すれば賃貸物件の需要が高まるため、賃料価格・不動産価格・資産価値などの上昇が見込めることから、さまざまな再開発が進む東京の『将来力』は非常に高いと言えるでしょう。

Aさん:58歳 / 東京都在住 / 大手企業管理職

家族構成:Aさん・妻・娘2人の4人家族

Aさんは、相続税評価額を圧縮するために現金を収益物件に換えました。

Aさんが購入した収益物件はアパートなどの一棟物件ではなく、都心中古ワンルームマンションを4戸。

残された家族同士で揉め事が起こらないよう、奥様に中古ワンルームマンションが2部屋、娘さんには1部屋ずつ渡るように購入しました。

Aさんが現金を都心中古ワンルームマンションに換えたことで、Aさん一家は

『相続税評価額の圧縮』『収益物件からの収入による納税資金の確保』『相続争いリスクの軽減』

といったメリットを享受できたのです!

Bさん:48歳 / 静岡県在住 / 会社員

家族構成:Bさん・妻・息子1人の3人家族

Bさんは2人兄弟。ご両親が残された地元の築40年のアパートを共有名義で所有していました。

その物件は駅から徒歩30分の場所にあり、なかなか入居者もつきません。

建て替えるにあたっても費用がかさみますし、たとえ建て替えをしても利便性の悪さは変わらないため、入居率が上がるかどうかも微妙なところでしょう。

そこでBさん兄弟はその土地を売却し、売却益の6,000万円で都心中古のワンルームマンションを4戸購入。Bさん兄弟で2部屋ずつ所有することにしました。

ほぼゼロだった年間の手取り賃料は4戸合わせて約500万円となり、Bさん兄弟は長期的な家賃収入が見込める資産を手に入れることに成功したのです。

いつの日か、Bさんが奥様や息子さんに相続をする際には、Aさん一家と同じように

『収益物件からの収入による納税資金の確保』『相続争いリスクの軽減』

といったメリットを享受することができるでしょう!

和不動産では、お客様一人ひとりの状況に合わせて

最適なプランをご提供させていただいております。

また、相続税に関しての専門家の力も借り、

お客様の相続税対策にワンストップで対応できる環境を整えております。

相続の際に困ってしまう一番の原因は、『他に相談する人がいない』こと。

どうか一人で悩まず、ぜひ私たち和不動産へご相談くださいませ!

和不動産 会社情報

宅地建物取引業 東京都知事(10)第45405号

賃貸住宅管理業 国土交通大臣(2)第6754号

<所在>

〒101-0041

東京都千代田区神田須田町1-7-9 VORT秋葉原maxim8・9階

<電話 / FAX>

代表:03-5256-3033

賃貸:03-5256-6660

FAX:03-5256-3011

フリーダイヤル:0120-003-753

<和不動産へのアクセス>

●JR線

(1)JR線「秋葉原駅」徒歩5分(電気街口)

(2)JR線「神田駅」徒歩6分(北口)

●地下鉄

(1)東京メトロ銀座線「神田駅」徒歩2分(6番出口)

(2)都営新宿線「岩本町駅」徒歩4分(A2番出口)

(3)都営新宿線「小川町駅」徒歩4分(A3番出口)

(4)東京メトロ丸ノ内線「淡路町駅」徒歩4分(A3番出口)

(5)東京メトロ千代田線「新御茶ノ水駅」徒歩4分(A2番出口)

(6)東京メトロ日比谷線「秋葉原駅」徒歩5分(5番出口)

●その他

首都圏新都市鉄道つくばエクスプレス「秋葉原駅」徒歩6分(A1番出口)