FPコラム

ファイナンシャルプランナーによる金融商品に関するコラムです。

【山本俊成 第35回】ライフプランと住宅購入

住宅ローンの「借りられるローン金額」と「返せるローン金額」は違う、という話を前回のコラムでは書きました。「返せるローン金額」の目安を考える方法には、返済負担率を25%など少し低めに見て考えるやり方や、現在の家賃から考えるやり方などがありますが、より厳密に考えるには、ライフプランを整理しキャッシュフロー表というものを作った上で、返せる住宅ローン金額を考えていく、という方法をお勧めします。

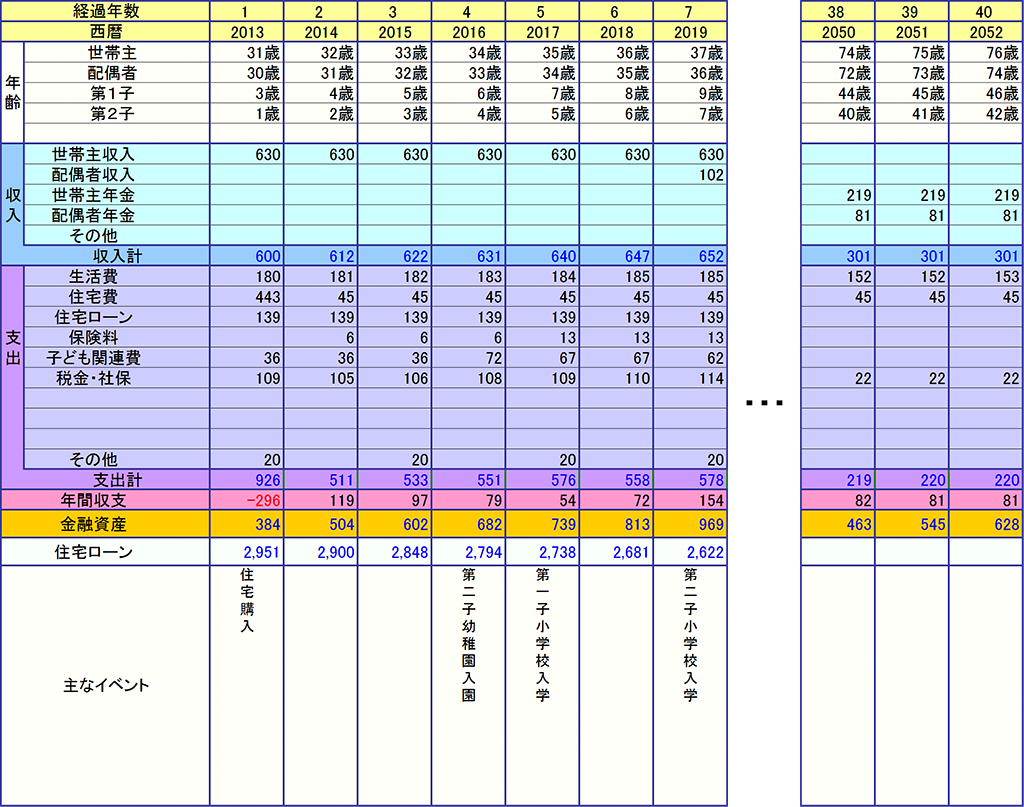

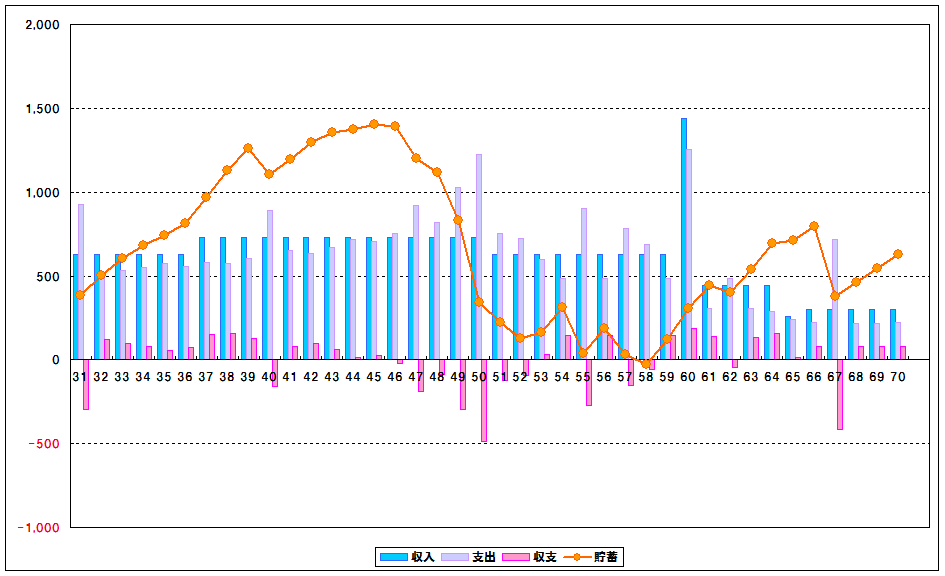

キャッシュフロー表では下図のように、今後数十年間の収入(青い部分)と支出(紫の部分)の推移を見ます。支出に関しては、住宅関連だけでなく、教育費(図では「お子様関連費」)がいつ、どれくらいお金かかりそうか、子どもの成長に伴い生活費(食費や光熱費など)がどう変化しそうかなども予測します。収入と支出の推移がわかると、結果的に貯蓄(オレンジの部分)がどう変化するかもシミュレーションできます。

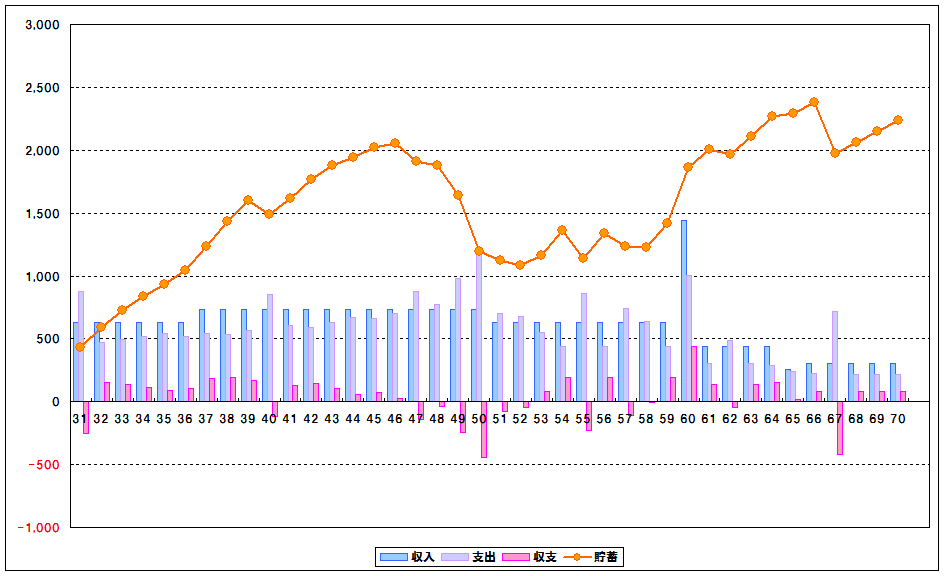

キャッシュフロー表をグラフ化したものが次の図です。オレンジの線が貯蓄の推移を表しますが、55歳前後で貯蓄はほぼゼロになってしまうことが予想されます。住宅の予算や、教育計画等、家計のどこかに無理があることを意味します。

日々の生活費などの支出を見直したり、収入を増やす工夫や資産運用の工夫をしたりすることで、次のグラフのように、将来の貯蓄に余裕がある未来を描ければ大丈夫。場合によっては、住宅の予算を下げることも検討します。

☆★☆≪返せる住宅ローンを考える際にはキャッシュフロー表によるシミュレーション≫★☆★

マイホームの予算を例えば3,000万円の場合、3,500万円の場合、4,000万円の場合と何パターンか変えてキャッシュフロー表を作成すると自分に適した住宅予算が見えてきます。また住宅ローンの金利種類を固定にした場合、変動にした場合、住宅ローンの期間を35年にした場合、もっと短くした場合、繰上げ返済を積極的に行った場合、あまり行わない場合、など色々な仮定を置いてキャッシュフロー表を作成すると自分に適したローンの組み方もわかってきます。「返せる住宅ローン」を考える際には、少し大変かもしれませんがこうしたキャッシュフロー表によるシミュレーションを行うとよいでしょう。