スタッフブログ(2021/10/13)

不動産投資セミナーの和不動産による日々の活動・イベント開催レポと

中古ワンルームマンション経営のお役立ち情報をお届けします!

2021/10/13 中国大手不動産開発会社「恒大集団」のデフォルト危機が与える影響とは?日本のバブル崩壊、リーマンショックと徹底比較!(後編)

皆さん、こんにちは!和不動産スタッフブログ担当です。

10月2週目となりましたが、この一週間で、我が日本では大きなことが二つ起こりました。

一つ目は、10月4日に、首相が菅氏より岸田文雄氏に交代し、岸田氏は第100代内閣総理大臣に任命され岸田内閣が発足しました。

日本では首相が頻繁に変わるので、クイズでも「歴代の首相の名前を全部言えるのか?」という難問級のクイズとして出題されてしまうほど、首相交代は日常茶飯事になってしまい、国民の関心の薄さが伺えますね。

歴史を紐解けば、1代目の内閣総理大臣は、昔の1000円札の肖像にもなった「伊藤博文氏」で、1985年12月22日から1888年4月30日まで在任しました。

一部では、岸田政権は短命か?とも噂されていますが、歴代の総理大臣の中で、一番在任期間が長かったのは安倍晋三氏で、通算3188日の在任期間となっています。

今度の岸田内閣がどういった政策になるか見ものですが、先日の所信表明演説では、「中間層の拡大」「分配機能の強化」を訴え、「金融所得課税の見直し」を検討する方針と発表し、投資家心理を冷え込ませ、株価下落の一因になったとの指摘もありました。

今までの政権では、人生100年時代を乗り越えるために、貯蓄好きな日本人に『貯蓄から投資へ』という流れを作っている最中に、この岸田首相の発言は、「逆行をしかねない」と金融界に大きな波紋を投げかけました。

この批判を受け、早速岸田首相は先日のテレビで、「金融所得課税強化はいますぐではない。誤解だ。」と火消しに走っています。

前回のスタッフブログでもお伝えしたように、中国の不動産バブルの高騰が国民の格差を広げ、それを是正しようと政府が動いたのがきっかけで、恒大集団のデフォルト危機を招きました。政策は金融市場に大きな影響を及ぼしますので、今後の岸田政権の成り行きをしっかりと見守る必要がありますね。

もう一つは、10月7日(木)夜に首都圏を襲った地震です。

マグニチュード5.9、最大震度5強は、関東地方ではあの10年前の東日本大震災以来というので、びっくりされた方も多かったのではないでしょうか。

各電車がストップし帰宅が大変だった方も多く、翌日までダイヤも乱れ、通勤・通学客の方への影響もありましたが、幸い大きな被害もなく、負傷者も少なくて済みました。

実は、私の実家も、最大震度5強を記録した「埼玉県宮代町」の隣町ですので、地震直後実家に確認したところ、何の被害も無かったということで、安堵しました。

やはり首都圏は災害には強いと改めて思った次第です。

さて、前回のスタッフブログ、中国大手不動産開発会社「恒大集団」のデフォルト危機が与える影響とは?日本のバブル崩壊とリーマンショックとを徹底比較!(前編)では、恒大集団のデフォルト危機の経緯、及びそれと日本のバブル崩壊とを比較しました。

不動産における市場の過熱が日本の過去のバブルと類似している点をご説明しました。

今回は、その後編として、恒大集団問題と2008年のリーマンショックと比較し、二つの事案で異なる点、そしてリーマンショックのように世界的な経済危機にならないための重要なポイントを2点ご紹介します。

今回も、皆様の投資知識の向上に役立てることができましたら光栄です!

和不動産公式LINEアカウント、お友だち募集中!

和不動産の公式LINEアカウントが公表稼働中です!

・お友だち会員様の投資に役立つ不動産投資情報

・和不動産自慢の有料物件のご紹介

・当社営業担当へ直接投資の相談ができるチャット機能

・セミナー参加、個別相談のお得な特典情報

など、マンション投資をしたい方に有効な情報が満載!

お友だち登録がまだな方は是非この機会にどうぞ!

▼お友だち登録はコチラから▼

■リーマンショックとはどのようにして起きたのか?

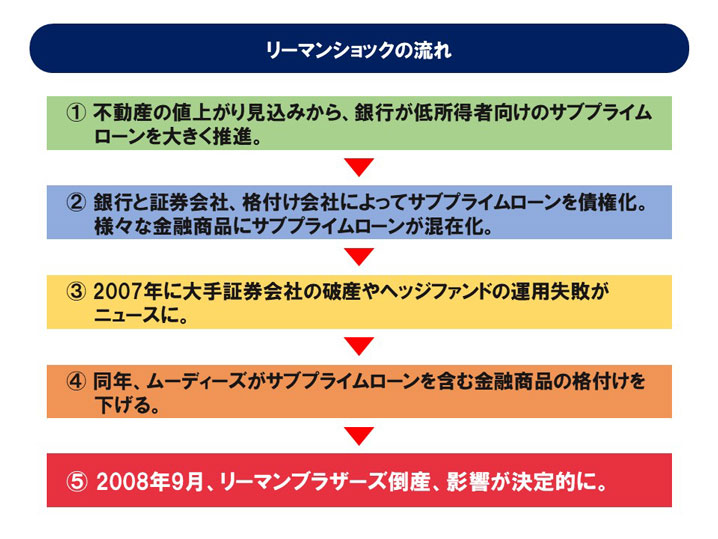

今回は、恒大集団のデフォルト問題とリーマンショックの比較をしてまいりますが、まずはリーマンショックの経緯をおさらいしましょう。

リーマンショックとは、アメリカで住宅市場の悪化による住宅ローンの焦げ付きによる信用不安が起こり、投資銀行であるリーマン・ブラザーズ・ホールディングスが2008年9月15日に経営破綻したことにより、連鎖的に世界規模の金融危機が発生した事象を言います。

同社がサービスを提供していた低所得者向けの住宅ローン「サブプライムローン問題」に端を発したもので、世界規模での不況となり、リーマンブラザーズ社の負債総額は約6,000億ドル(約72兆円)という史上空前の経営破綻でした。

リーマンブラザーズ社は大手の証券会社で関連する銀行等にも影響が広がり、アメリカ経済だけではなく、世界経済へ不景気の波が広がり、日本も株価下落の影響を受けただけではなく、不景気が続く原因のキッカケとなったのです。

日経平均株価も当時1万2千円程度だったところから6,000円台まで下がり、株価への影響も大きく数年に渡り株価下落の状態が続きました。

まず、きっかけとなった「サブプライムローン」とは、通常の住宅融資プライムローンに対して、低所得層向けの住宅ローンの事を指します。

当時アメリカでは不動産市況は活況でした。

不動産の値上がりが見込めたので担保余力があるとみなされ、低所得者層でも融資を受けて家を買う事が出来ました。

サブプライムローンはとても金利が高く、低所得者層にとっては支払いを継続する事は困難なはずでした。

ところが、当時アメリカでは元本支払いを先送りにする等、購入初期の優遇制度が数多く取りいれられていました。さらに、万が一返済が出来なくなっても、家を手放せばローンの支払いを免れる事が出来る仕組みになっていた事から、比較的安易に住宅を購入する事が出来るようになっていたのです。

こういった背景から不動産価格が上がっている市場の中、多くの人がサブプライムローンで家を買いました。

購入する側にとってはリスクは高くなく、もし住宅の価値が上がればちょっとした投資効果も見込めた為、サブプライムローンは大人気商品となったのです。

銀行は次第に担保評価以上の融資も実行するようになっていきました。

この点が、日本のバブルを彷彿とさせますね。

このころになると、回収が焦げ付くと担保割れを起こすかもしれない不安がうっすらと現れ始めます。それでも、人々の住宅熱が冷めない以上、銀行はサブプライムローン融資を続けていきました。

銀行からすれば住宅価格が上がっている限り、回収は許容範囲に収まるはずでした。

しかし、貸出しが増えるうちにリスクを感じた銀行は、証券会社や格付け会社と一緒になってサブプライムローンを債券化した商品の販売を画策します。

この商品は、高利回り且つ格付けの高い低リスク商品として大人気となりました。でもその実態は、「焦げ付いた際には担保割れするかもしれない融資」の債券です。

このなんとも危ういサブプライムローンの債権を買い取り、金融商品として販売したのがリーマンブラザーズになるのです。

サブプライムローン自体は銀行が個人に対して貸し付けているローンなわけですが、債権をリーマンブラザーズが買い取り投資商品として販売する事で、事実上世界中の投資家がローンを貸し付けている構造になります。

銀行は貸し倒れリスクが無くなるのでさらに融資を拡大し、この債権は様々な金融商品に組み込まれて販売されていきました。

投資家から見ると信用格付けの高い金融商品に見える為、低リスクでハイリターンな金融商品に映り、人気を博していきます。

この商品は、不動産の担保を取っている訳ですから、元本割れのリスクも低いはずでした。

ところが上記のように、不動産価格の上昇を見込んで過剰な担保評価をしていたので、実態としてはやはり「焦げ付いた際には担保割れするかもしれない融資」がどんどん拡大しているという事になるのです。

サブプライムローンの貸出先は低所得者の住宅に留まらず、不動産の値上がりを期待した投資にも使われるようになります。

銀行は先にリスクから足を抜いたわけですが、ババ抜きのジョーカーはこうして投資家に渡っていったのです。

2006年に入ると不動産価値の上昇に陰りが見え始めます。それに伴ってローン支払いの出来ない人が出てき始めました。

杜撰な与信評価が仇となり、返済できない債務者が続出します。中には一度も元本を返済していない債務者もいるほどで、元本回収もままならない事例が頻発します。

2007年4月には、大手ニュー・センチュリー・ファイナンシャルが破産申請するに至ります。サブプライムローンを実行する金融機関に対して融資をする銀行が、資金の引き上げを始めた事が原因になります。

2007年6月に大手証券会社傘下のヘッジファンドの運用失敗のニュースが市場に流れると相場が荒れるようになりました。同7月には格付け会社の「ムーディーズ」がサブプライムローンを含む金融商品の格付けを下げました。

これが決定打となり、世界規模でサブプライムローンを含む金融商品からの資金引き上げが表面化。世界同時株安に繋がった訳です。

リーマンショックの問題の真相は、安全神話が崩れ、資金調達ができなくなった市場参加者の資産投げ売りの結果、すべての資産価値のメルトダウンが始まったことにあります。

リーマンショックを受けて、各国は財政出動や大規模な金融緩和など景気刺激策を相次いで打ち出す一方、危機の再発防止に向け金融規制を強化していきました。

以上が、リーマンショックのおさらいとなります。

■恒大集団が「中国版リーマンショック」となりうるか、ポイントは2つ

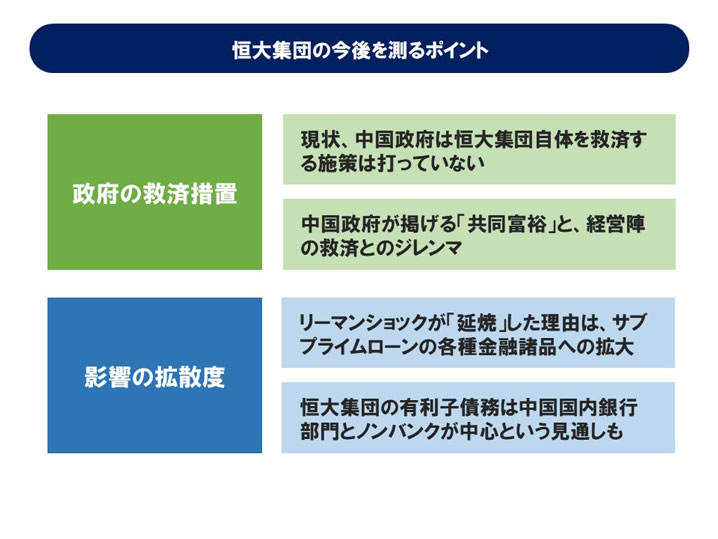

今回の恒大集団のデフォルト危機が「中国版リーマンショック」となりうるのか、それを見極めるために重要なポイントが、「政府の救済措置の有無」「債務の拡散度」の2点といえます。

●政府の救済措置の有無

現状のところ、中国政府に救済の意思は感じられません。

政府に非常に寄った共産党系メディア「環球時報」編集長の胡錫進氏は、SNSにおいて「国が産業を変革しようとするとき、イチ企業の問題がたとえ深刻でも、国がその企業を保護することはない」と発信しました。

中国政府は大手銀行の住宅購入者向け与信の緩和と不動産セクター支援を働きかけた他、中国人民銀行は流動性緩和の為に金融システムに約8兆円を供給しました。

しかしこういった動きは不動産市場や周辺企業を支援する動きではあるものの、恒大集団自体を救済するものではありません。むしろ恒大集団による影響を小規模に限定化させるための動きともとれ、いわば隔離政策とも言えます。

しかし恒大集団のような大企業ともなると、デフォルトの際のリスクを考えれば「大きすぎてつぶせない」という原理が働き、中国政府が最終的には救済の手を指し伸ばす可能性も十分に考えられます。

中国はセーフティネットや退職金という考え方に乏しく、多くの国民が生涯設計として貯蓄に限らず不動産投資を行っているのです。

デフォルトとなれば、金融機関に関わらず、個人の債権者の混乱も必至と言えます。

大規模な金融的混乱が中国国内・世界に及ぶのを防ぐため、富裕層たる恒大集団経営陣を救済するのか、影響を極力抑える隔離政策のみで恒大集団自体への救済を行わないのか、『共同富裕』をスローガンに唱える中国政府が「どこを救うのか」が注視されているのです。

2008年のリーマンショックの際も、政府当局の救済・介入の薄さが市場への疑心暗鬼を生みましたが、今回の恒大集団のケースでも同じ轍を踏むのでしょうか?

では、今回恒大集団問題が、リーマンショックのときと同じ道を歩むかどうか、今度は「債務の拡散度」という別の視点から見ていきましょう。

●債務の拡散度

リーマンショックが非常に広範囲での経済危機になった主たる原因は、「サブプライムローンが様々な金融商品のポートフォリオに混在していたこと」にあります。

加え、格付機関がその債券を正しく評価できていなかったことが大きな要因でした。

一部ファンドの運用失敗・銀行の資金引き上げなどを機に、ずさんな与信評価・格付けが明るみになると、サブプライムローンを含む金融商品からの資金引き上げが取り付け騒ぎのように世界的に広がり、金融システムに激震が走ったのです。一時は、世界恐慌の一歩手前という危険も孕んでいたようです。

では、今回の恒大集団の場合はどうでしょうか?

同社の有利子負債は、一部の個人を除きその多くが中国の銀行部門、およびノンバンクにあるという見方が多いと言えます。

中国銀行保険監督管理委員会によると、6月末時の貸倒引当金残高は5.4兆元(約92兆円)。現在報じられている恒大の債務総額2兆元(約34兆円)と比較すると、中国国内の銀行部門による収拾が可能という見立てになるのです。

また、恒大の債務総額2兆元(約34兆円)は、中国の金融機関貸出総額 約2,733兆円(2020年末)に対して約1.2%しかないのです。

さらに、今回の恒大集団が発行していた債券は投機的格付債(BB以下)なので、投資家はリスクを承知で投資していたことにもなるわけです。

今回の恒大集団デフォルト危機問題は、今後もおそらく世界の株価に影響はあると思いますが、日銀の黒田総裁は「恒大集団と中国不動産業の問題として捉え、現時点で国際金融市場全体の問題になるとは考えていない」と述べており、またFRBのパウエル議長は「中国特有の問題であり、米国企業への影響は限定的だ」とも発言しております。

とはいえ、不動産投資は中国国内においてポピュラーな投資手法です。

そしてこれまで私たちが経験してきた歴史に習えば、恒大集団の今回の件は、序章に過ぎず、第二・第三の恒大集団が出てこないとも限りません。

当局による救済の有無にかかわらず、恒大集団デフォルト危機問題の影響で、業界内は金融経済全般にドミノ倒しを起こさないよう、破綻は恒大集団一社だけにとどめることが重要となってくるのです。

「中国版リーマンショック」となるか否かの見極めは、恒大集団から中国国内の不動産業界に向けて、どれほどの影響が出てくるかを十分に見極めるためにも、しばらく静観が必用ではないでしょうか。

以上、今回の恒大集団問題と未曾有の世界的金融危機・リーマンショックとを比較致しました。

今のところは、お隣中国で起こった恒大集団デフォルト問題が、世界的な経済危機を招くにはいたらないだろうという意見が多くみられます。

冒頭でもお話ししましたが、我が日本では首相が代わり、新しい政策が今後飛び出してきます。

岸田首相が訴えた「中間層の拡大」「分配機能の強化」から、お金持ちへの課税を重くする「金融所得課税強化」はまだどうなるか明確な答えは見えません。

そういった中で、私たち和不動産の不動産投資セミナーでは、必ず、最新ニュースを織り交ぜ、日々刻々と変わる経済政策や新しい再開発などの旬でお役に立つ内容をアップデートしています。

一度お聴きになったセミナーを再度受講されても、必ずや新しい気づきや導きがあるかもしれません!

また、もし、具体的な世界経済や新政権の行方と不動産投資の行く末をお知りになりたい方は、無料個別相談で何でも質問いただければ、一生懸命お答えさせていただきます!

▼老後資金の相談・最適な投資プランづくりなど、ぜひ無料個別相談でお話をお聞かせ下さい!

▼和不動産オーナー様の喜びの声が満載!「オーナー様の声」紹介ページはコチラ!

今回は、2回に渡って中国恒大集団のデフォルト危機についてご紹介して参りました。

不動産バブルの勃発という意味では日本のバブル景気・崩壊と、そして金融危機の危険察知としては米国のリーマンショックが大いに参考になると考えられます。

一方で、両者とは大きく異なり、今回の恒大集団の事案で今後を不透明にしている特徴とは、その舞台が米国などの資本主義国家ではなく社会主義市場経済の中国にある点が大きいと言えます。

貨幣経済が生まれたのは紀元前4000年代の古代バビロン王朝と言われていますが、それ以降人間は失敗と教訓を積み重ね、今日の金融システムまで発展させました。

中国の国家主導型の経済内で巻き起こる金融危機リスクがどのような結末を迎えるのか、投資に携わるわたしたちは事細かく見届け、貴重な学びとしましょう。

また、一番の関心事は、冒頭でもお伝えしたように、岸田政権の政策である「金融所得課税強化」です。もし、今後投資所得の課税が増えるとなると、せっかく上向いてきた『貯蓄から投資へ』の時流の流れを断ち切ることになり、投資行動の足かせになるかもしれません。

以前のスタッフブログでもお伝えしたように、今回のコロナ禍で、日本でも一気に格差が広がり階級がくっきりと分かれてきました。

岸田首相は、しょっぱな国民の人気を取るために、上位のお金持ちから下位のアンダークラスへ富を分配しようと考えたわけですが、そう簡単に、経済界がやすやすとその政策受け入れるとは思えません。

緊急事態宣言も開け、せっかく上向いてきた景気の中、実現化は不可能かとも思えます。

とはいえ、今後の岸田政権の動きがとても重要となってきますので、そのへんも今後の当ブログでご紹介してまいりますので、楽しみにお待ちください!

それでは、今回のスタッフブログはここまで。次回もぜひご覧ください!さよなら、さよなら。